第十一届中国建筑行业高峰论坛暨“百年建筑网”年会正在火热报名中,点击报名参会>>

第一章、混凝土及原材价格情况

1.1 2023年11月混凝土市场行情分析

据百年建筑网统计,截至2023年11月底,百年建筑网C30非泵混凝土均价为366元/方,环比持平,全国混凝土价格暂稳运行。步入11月后,全国多地气温骤降,尤其是北方地区,大气污染、低温双双来袭。多数企业亦是忙于回款催收,资金情况相较之前有一定改善。华东地区原料水泥价格涨跌互现,雨水天气影响了部分施工进度,目前需求主要依靠安置房以及产业园项目拉动。西南地区水泥价格小幅上涨,其中贵阳市场增幅最高,达40元/吨。云贵渝地区市政类项目年底有一定新开且存在小幅赶工现象,因此混凝土发运量有所增加。华南地区原材水泥价格亦是普遍推涨,广东、海南两地发运量小幅增加,主要重点项目进度稳定,外加本地厂房及部分拍地项目启动支撑需求回暖。华中地区强降雨增多,资金状况困扰下搅拌站谨慎供货为主,发运量整体增量有限。华北地区大气污染反复加之进入冬施后工地施工进度整体放缓,搅拌站间断性供货,11月以来各地虽有部分新项目发布,但落地数不足。东北地区气温较低,工地基本处于停工状态。西北地区部分路桥项目存在赶工现象,发运量11月以来整体变化不大。总体看来混凝土市场需求在11月存在明显的南北差异,从全国来看呈现小幅走低态势。当前多数企业均将重心移至回款层面,预计后续混凝土市场需求弱势持稳运行为主。

1.2 2023年11月混凝土及原材价格对比

1.21 2023年11月混凝土原材成本分析——水泥

截至11月底,百年建筑网水泥价格指数392.13,月环比上升0.76%,同比下降18.3%。分区域看,华东地区,11月上旬上海出现局部管控,山东地区至2024年3月15号前计划停窑120天,熟料产能受限。华南地区,11月上旬重点项目正常施工,小项目近期进度较好。部分窑线执行二季度停窑计划,两广地区熟料生产企业5月停窑10天,窑线检修导致运转率下降。中下旬雨水叠加投机需求持续减弱,需求见顶。华中地区,11月上旬,在供的项目正常推进,但局部受制于资金暂未得到改善。中下旬局部雨水天气增多,房建、民用市场需求持续下滑。西南地区,11月上旬在供的项目正常推进,但局部受制于资金暂未得到改善。中下旬重庆主城区用量增加,加上第三轮涨价落实情况不佳,价格松动后,厂家恢复正常供应。川南连续降雨,限产限量70%-80%。三北地区,11月上旬天气寒冷,进入冬施,在供的部分项目进度缓慢,中下旬雨雪天气延续项目逐步停工。

1.22 2023年11月混凝土原材成本分析——砂石

截至2023年11月底,机制砂均价95元/吨,月环比上升2.15%;碎石均价90元/吨,月环比上升1.12%。据百年建筑网数据统计,全国重点18个城市砂石市场价格变化情况来看,华东地区,11月上旬安徽省内存量市政道路项目碎石需求量强劲,加上下游南京等市场工程赶工,贸易端较为活跃,外发至江苏、上海等地发货持续回升。中下旬福建为配合环保,大多数矿山停工停产,外销机制砂供应量明显下降,本地碎石供应量少,处于供不应求的状态,发货量下降。浙江受大风大雾影响,因此整体华东发货量后期下行明显。华中地区,11月上旬,供需两端偏弱运行,厂家发货减少。中下旬供应收窄,需求端较为稳定,因此整体发货量下降。西南地区,其他城市基建项目进度一般,砂石需求不高。成都市政工程需求较好,外围输入砂石料较多,整体四川发货量提高。东北地区,冬季基建项目总体处于项目停工状态,除赶工期项目外,全部停工,小矿山正常运行,但发货量受损,大部分矿山停产停工。华南地区,中下旬由于西江滞航,两广砂石贸易活跃度降低,粤北砂石出货量略有增加。华北地区,北方进入冬季之后,空气质量带来的预警管控一直持续影响项目进度及矿山生产,只有少数重点民生工程小幅赶工,支撑砂石发货,受制于严寒天气。中下旬部分城市从四季度开始间歇性环保管控,市场供需双弱,虽然有市政项目赶工,但整体拉动有限。

1.23 2023年11月混凝土原材成本分析——矿渣粉

截至11月底,百年建筑网统计全国22个重点城市S95矿渣粉均价为211.1元/吨,月环基本持平,较去年同期下跌60元/吨,国内矿渣粉整体小幅波动,北方水渣及船运矿渣粉价格小幅上涨。华东地区11月底S95矿渣粉均价环比持平,长三角核心城市矿渣粉价格整体持稳,浙江沿海市场矿渣粉价格下跌10-30元/吨,山东部分城市地销矿渣粉价格下跌5-10元/吨,福建部分市场矿渣粉价格上涨后回调;华南地区矿渣粉价格整体平稳,多地价格维持稳定;华中价格上涨3.4%,河南中部矿渣粉价格上涨10-15元/吨,湖北、湖南矿渣粉价格上涨10元/吨;华北下跌2.4%,天津矿渣粉价格下跌15元/吨,山西南部矿渣粉价格上涨10-15元/吨;西南地区多地矿渣粉价格稳定,四川部分城市小幅下跌10元/吨。

十一月以来混凝土生产成本小幅提升,在不考虑车损、人工以及水电变量的情况下,平均每方C30混凝土生产成本上升3.06元。百年建筑网统计11月全国C30非泵市场均价为339.54元/方,10月均价为336.48元/方,月环比提升3.06元/方;从生产成本端来看,冬季天气干燥,受环保及市场利润的影响,全国水泥厂商将继续减产或被动停窑,水泥价格涨跌互现,均价月环比有小幅提升,由此可以看出混凝土成本增加的主要原因体现在水泥价格的上涨;砂石价格近期较为温和,价格涨跌幅基本维持在一元左右,北方多地出现降雪降雨天气,加之环保这块,砂石市场整体呈现南强北弱的趋势,但整体需求一般,砂石价格稳定运行;矿渣粉在市场相对较为疲软的情况下,价格也稳中偏弱运行,对混凝土价格影响较小,其中水泥价格尚有起色,混凝土成本增加均价小幅提升。

第二章 混凝土及原材产量情况

2.1 2023年11月混凝土产量分析

2023年11月混凝土企业产量为955.02万方,环比提升7.33%,同比降低39.33%。总的来看,华东区域本月同比呈现降低趋势,分省市来看,江苏、浙江、江西、山东等地混凝土发运量有所减少,主要原因为降雨、降雪天气略有增加,外加本地搅拌站回款进度不理想,大部分搅拌站表示专注亏款,发运量有所收缩;上海发运量微增,主要省会影响解除,受限区域恢复正常,因此项目及搅拌站恢复正常进度;再来福建、安徽市场需求小幅增加,目前新增部分厂房项目,拉动小幅需求量。华南地区发运量环比提升1.39%。广东、海南两地发运量小幅增加,主要重点项目进度稳定,支撑需求回暖,外加本地厂房及部分拍地项目启动,拉动搅拌站需求情况,因此出货有所增加;广西市场混凝土发运量小幅减少,主要由于前期旧项目逐渐临近尾声;西南地区发运量环比提升0.12%;其中,云贵渝三地降雨影响,外加市政类年底有所新开或加快进度,因此混凝土需求有所增加;四川市场发运量小幅减少,降雨减少,本地旧项目有竣工情况,因此混凝土需求有所减少。华中地区发运量环比降低5.71%。华中三地强降雨增多,外加资金状况困扰,搅拌站成本考虑,因此项目供应量有所降低,因此发运量环比略微减少。华北地区发运量环比降低3.13%。本轮,华北三地环保管控后,项目施工需要打审批继续施工,未通过会停工,冬季施工提前,大型市政地铁、国道项目影响不大,房建影响较大,进度缓慢。整体来说今年十一月份混凝土发运量同比虽有降低,但是今年环比却好于往年,今年整体呈现淡季不淡,旺季不旺的状态,十一月部分工程项目进度有所恢复,因此发运量环比有所回升。

2.2 2023年11月水泥产量分析

2023年11月水泥企业出库量为2440.3万吨,年同比下降15.74%。受南方传统施工旺季影响,基建项目稳定推进,为下游需求带来一定支撑作用。据湖南某水泥企业反馈:为抢抓进度,确保按期完成任务,长沙至赣州铁路、城际铁路包括建设长沙至株洲城际铁路等干线铁路项目加快建设,趁着秋季施工“黄金期”,按时间进度有序推进,目前基建用量能占企业出库量的4-5成。从资金端看,今年的基建资金供给同比下行,新增国债为年底和明年提供增量资金供给。增发的国债主要用于基础设施建设、灾后恢复重建、保障和改善民生、促进经济发展等方面。其中,一部分资金将用于支持基础设施建设,包括公共设施、道路、桥梁、水利等方面的建设,有望带动区域性需求回补。据云南某水泥企业反馈:鲁桥(鲁甸到巧家),沿江高速(供应一个月几千吨)等项目进入年末赶工期,目前多项目处于收尾阶段,资金情况有所改善,带动项目的需求回补。但从施工条件来看,万亿国债大部分要等到明年才能落实。本期基建加速回暖,带动水泥需求回升,但今年下游需求整体不及往年。北方已经进入冬施,需求有限;南方传统施工旺季在9-11月,12月后需求会进入全年淡季,开始下降。预计下一期水泥行情或将稳中偏弱运行,具体情况持续跟进。

2.3 2023年11月砂石销量分析

截至11月底,据百年建筑网对国内大型矿山企业和砂石加工厂砂石销量调研情况来看,砂石销量为7385.19万吨,周环比增加6.07%,其中碎石占58.71%,机制砂占31.4%。上半月,基建项目进度有所加快,拉动砂石需求,而搅拌站的用量略有增加,主要年底有部分厂房项目新开所致,因此上半月砂石需求有明显增加,下半月,随着冬季越发明显,外加环保,矿山企业限产,因此砂石资源有所缩减,北方需求减弱,因此整体的砂石销量有所缩减。

第三章 全国混凝土行业面临的行业运行情况

3.1全国混凝土行业产能利用率分析

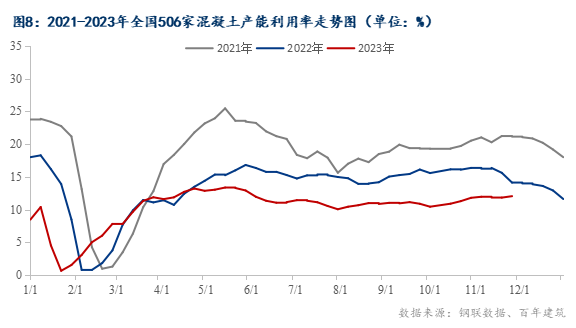

根据百年建筑调研国内506家混凝土企业出货情况,11月全国混凝土产能利用率整体小幅回升,11月底全国混凝土产能利用率12.05%,较去年同期下跌2.08个百分点。

3.2 全国混凝土行业市场竞争分析

2023年1-11月样本企业混凝土发运量较去年同期下降23.52%,较去年同期产量差距继续小幅扩大,分区域来看:华东整体产量较去年同期下降26.78%,差距继续小幅扩大;华南较去年同期下降26%,华中和华北分别下降24.7%和20.93%,西南整体较去年同期下降4.4%。11月国内混凝土发运量较10月有小幅提升,随着气温的进一步下降,部分重点项目有赶工情况,赶在冬施之前追一定的进度,北方进入采暖期后,整体需求呈下行趋势,南方需求出现“分化”,但整体工程进度仍未有明显提升。

1-10月份,全国房地产开发投资95922亿元,同比下降9.3%,其中,住宅投资72799亿元,下降8.8%。,房地产开发企业房屋施工面积822895万平方米,同比下降7.3%。其中,住宅施工面积579361万平方米,下降7.7%。房屋新开工面积79177万平方米,下降23.2%。其中,住宅新开工面积57659万平方米,下降23.6%。房屋竣工面积55151万平方米,增长19.0%。其中,住宅竣工面积40079万平方米,增长19.3%。商品房销售面积92579万平方米,同比下降7.8%,其中住宅销售面积下降6.8%。房地产开发企业到位资金107345亿元,同比下降13.8%。其中,国内贷款13117亿元,下降11.0%。地产开发领域投资累计降幅进一步走扩与十月地产销售不及预期相关,十月房地产市场未能延续九月边际修复趋势,销售掉头下滑,导致开发商资金回款不畅。

第四章 混凝土行业展望

4.1 混凝土市场价格展望

供需方面,展望12月,由于春节相比于往年有所延后,因此12月份集中赶工期现象将会增多,此外11月份华东、华南赶工期初显,12月份除东北以外,其他地区将会保持高供应、高采购模式。从混凝土企业供应心态来看,12月份集中回款力度将会加大,因此部分企业或将缩减供应方量,转而将重心放在回款方面,因此供需矛盾有望改善。从材料成本方面来看,12月份原材价格上涨概率较大,特别是华东、华南水泥价格或将维持在较高的价格,因此12月份混凝土单项成本或将高于11月份。综合来看12月份混凝土市场行情或将小幅推涨,但是行业资金及回款周期不断延长的趋势难以改善,此外下游施工单位接受混凝土价格上涨的意愿不强;另一方面部分施工企业年底对账,因此混凝土价格虽有上调趋势,但落实难度依然较大。从区域上来看,东北地区市场基本停滞,东北地区有价无市。华北地区混凝土行情12月份将会迎来集中赶工期阶段,环保限产材料运输难度加大,且成本回升,因此华北市场价格有望小幅推涨。华东、华南地区水泥持续推涨,混凝土市场价格上涨概率较大。华中地区回款问题突出,混凝土价格有望止跌持稳。西南市场原材成本高位运行,且波动性较小,因此混凝土价格多以持稳运行为主。

4.2 混凝土需求展望

根据百年建筑网调研的国内225家混凝土企业在手订单来看,截至11月最后一周混凝土在手订单总量为4945万方,环比月初上升6%,在手订单净增279.5万方。11月份新增在手订单持续提升,但增幅有所收窄。根据市场调研情况来华东、西北两地在手订单量持续上升,增幅均超过5%。华北地区在手订单上升幅度9%,主要原因是11月份华北市场环保限产,混凝土企业供应量减少,导致在手订单量激增。东北市场基本稳定,在手订单量有所下滑。结合近几个月情况来看,由于市场,混凝土企业在手订单在12月份释放量有望达到总量的10%,因此12月份混凝土市场需求或将高于11月份。

2023年10月份,成都市行政区域内核发施工许可证建设项目116个;核发施工许可证面积353.76万平方米;工程造价100.95亿元。长沙市10月份核发施工许可证建设项目44个,核发施工许可证面积36.53万平方米;南昌市10月份核发施工许可证建设项目47个,核发施工许可证面积18.5万平方米;重庆市10月份核发施工许可证建设项目9个,核发施工许可证面积23.42万平方米;深圳市10月份核发施工许可证建设项目188个,贵阳市10月份核发施工许可证建设项目54个;核发施工许可证面积458.42万平方米,长度2.64千米。

(以上信息及数据为百年建筑网整理发布,如需转载请标明出处)

资讯编辑:叶聪达 021-26093083 资讯监督:汤浛溟 021-26093670 资讯投诉:陈杰 021-26093100免责声明:Mysteel发布的原创及转载内容,仅供客户参考,不作为决策建议。原创内容版权归Mysteel所有,转载需取得Mysteel书面授权,且Mysteel保留对任何侵权行为和有悖原创内容原意的引用行为进行追究的权利。转载内容来源于网络,目的在于传递更多信息,方便学习与交流,并不代表Mysteel赞同其观点及对其真实性、完整性负责。申请授权及投诉,请联系Mysteel(021-26093397)处理。