引言:近年来,全国水泥行业进入快速发展阶段,回顾2018年全国水泥行业实现水泥产量21.77亿吨,熟料产量14亿吨,行业利润总额高达1546亿,同比增长114%,无论是从产量、销量还是行业利润来看,都实现了不同程度的提升,同时也伴随着区域间产销不均衡,去产能落实难度大等问题。

2019年,前三季度全国水泥产量和行业利润仍然保持上涨的势头,行业经济指标上行已成定局。水泥行业实行错峰生产已成常态,淘汰落后产能及加大环保投入成为趋势。但我们也看到西南、华南等地区新建产线不断投入生产,仍有企业有意新增产能,水泥价格行情大幅波动时有发生,水泥行业发展仍有多重矛盾急需解决,如何保证水泥行业持续良性发展,不断推进行业迈向高质量台阶成为主题。

一、2019年水泥行业产业结构及发展背景

水泥行业是传统资源型产业,往年的粗放式发展导致该行业存在产线增长过快、产能集中度过高、产能发挥过剩、行业普遍亏损等一系列问题。近几年水泥行业加大推进供给侧结构性改革,优化产能结构,水泥行业发展环境得到较大改观,行业利润增幅明显,行业自律提升。

1.1 东部及南部市场熟料产线密集,大型熟料产线占比提高

据百年建筑网统计,全国水泥熟料产线共计1593条,其中华东及西南地区数量最多,占比全国为24.1%和20.7%。其次为华北、华中、西北、华南和东北地区。从产能集中度来看,目前全国日产4000吨以上产线共计548条,占比全国总产线数量的34.4%,产能集中度有所提升,其中日产10000吨以上熟料产线分布在安徽、广东、河南、江苏、海南等地。

1.2 大型企业产能排名稳定,产业布局更加完善

2019年全国水泥熟料产能变化不大,中国建材、海螺、金隅冀东、华润、华新拉法基、台泥、山水、红狮、天瑞及亚泥位居前列。产能前十的企业总产能10.5亿吨,占据全国熟料总产能50%以上。在企业合作上,中联水泥与同力水泥合营,两者在河南熟料产能合计超过3000万吨,成为河南省产能第一企业,获得业内较大关注。在国内产能相对饱和的背景条件下,中国建材、海螺集团、红狮水泥等企业加速在马来西亚、老挝、缅甸等东南亚等地区的产能布局,产业规模延伸至海外市场。

1.3 熟料产线新增与淘汰置换并存,短期新增较多

据百年建筑网统计,截至2019年11月,全国熟料产线新建及拟建共计27条,新增产能3400多万吨。特别是西南地区在熟料产能较为密集且存在产能过剩的情况下,新建产能的投产恐将加剧行业竞争。在淘汰置换方面,涉及熟料产线共计26条,约1800万吨熟料产能将陆续退出。

1.4 错峰生产形成常态化

随着近些年我国水泥行业的快速发展,水泥熟料产能增速明显加快,在部分地区如西南、华东、东北等地水泥熟料产能出现严重过剩的情况:一方面行业内企业之间的竞争日渐激烈,销售价格持续走低,部分时段跌破成本价,行业面临普遍亏损局面;另一方面产能的不合理利用极易造成资源的严重浪费及环境污染等一系列问题。早在2014年两会上水泥行业的错峰生产就被提出,近几年得到了广泛响应,并已在行业内普遍实施,大部分地区错峰生产已成常态。

1.5 水泥水路运输越发成熟,长江水道和东部沿海流域物流优势明显

随着近些年大型码头新建和完善、船运装载能力的提升以及储存能力的改善,水泥的运输条件从传统意义上的“短腿”产品逐渐实现了长距离运输。这其中多集中在长江流域和东部沿海市场,形成了“西材东送”和“北材南下”的黄金通道。

“西材东送”——主要输出区域为为重庆、湖北、安徽、江西及江苏市场,因地处长江沿江市场,依托大型水泥生产企业的产能优势沿江发运至江苏、上海、浙江及福建东部沿海市场。“北材南下”——主要输出区域辽宁、河北、山东及江苏市场,输入上海、浙江、福建等地。

1.6 前三季度水泥行业利润持续上涨,远超钢材及整个工业利润水平

全国水泥上市企业三季度报告显示,21家上市公司合计取得营收5,054.02亿元,同比增长20.58%,合计实现归母净利润617.01亿元,同比增长21.99%。排名前三企业依次为中国建材、海螺水泥和金隅集团。2019年前三季度全国水泥行业实现营业收入7199亿元,同比增长14.3%,远高于整个工业5.6%的增速。同比三大主材之一的钢材行业我们发现,水泥行业总利润近两年在逐渐接近钢材行业利润。而在销售利润率方面,水泥行业为18.3%,远高于钢材行业4.6%的利润水平。

二、全国水泥市场需求端支撑状况

水泥作为建筑材料三大主材之一,水泥用量占比较高。近几年房地产端对水泥需求约占25-35%,基建端约占水泥总需求的30-40%。建筑行业房地产投资增速和基建投资增速变化情况对水泥需求有一定影响。近五年房地产开发投资完成额增速稳中上升,而基建投资增速大幅下滑,拖累固定资产投资整体增速。但随着近两年“三去一补”政策不断实施,基建项目补短板,后期有望发力。

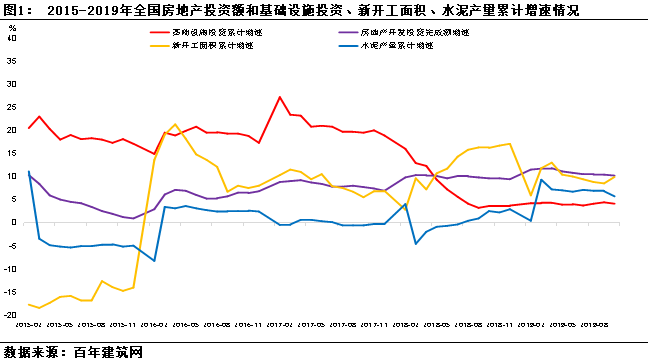

2.1 2015-2019年全国房地产投资增速和基建项目投资、新开工面积、水泥产量累计增速对比

固定资产的三大领域主要为制造业、基建投资、房地产投资,其中基建项目和房地产投资对水泥的需求占比在55-75%,因此后两者投资增速情况直接对水泥的需求有较大影响。从图5可以看出,因2015年全球经济低迷,国内市场经济受影响,房地产投资增速、基础建设投资增速、新开工面积增速、水泥产量增速均出现偏弱趋势运行。

2016-2019年全国房地产投资完成额增速稳中上升趋势运行,截至2019年10月增速为10.3%;基础建设投资增速偏弱运行,目前增速为4.2%;新开工面积增速震荡偏强运行,增速为10%;水泥产量增速震荡偏强趋势,增速为5.8%。随着近几年水泥行业产能置换、错峰生产、减产排能等政策的实施,水泥产能过剩现象逐步得到管控,水泥产能利用率持续提升。从2016年水泥产量增速与新开工面积增速走势来看,基本保持一致。因水泥产品属性不同于其他建筑材料,储存时间较短,速产速销,供需相对平衡,所以新开工面积增速高低直接影响对水泥需求总产量增速走势如何。政府加大基建项目投资,加上逆周期调控政策逐步加码,未来基建投资有望发挥托底作用。

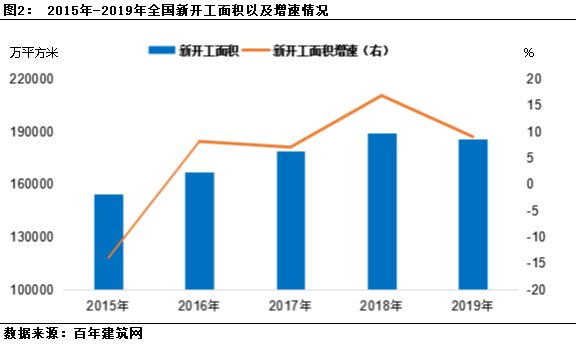

2.2 2015-2019年全国房地产新开工面积增速有所放缓,水泥需求持稳

2015-2018年房地产新开工面积逐年增加,受资金收窄影响,2019年房地产投资有所放缓,总投资额为109603.45亿元,累计增速为10.3%。新开工面积为185634.42万立方米,累计增速为10%。随着供给侧改革、“三去一补”等相关政策不断实施,预计后期新开工面积增速持稳运行,将对建筑材料的水泥需求量有一定支撑。

三、全国水泥市场供应端表现情况

随着水泥行业供给侧结构性改革深入推进,化解过剩产能取得初步成效,2015年后,水泥产量开始整体呈稳步下滑趋势,2018年水泥产量相比2014年下滑11.4%。产能得到有效控制,行业运行质量也得到明显改善。随着国内水泥市场好转,水泥产能利用率的提高,行业利润增长,国内水泥企业加大水泥生产的同时,国外水泥熟料也开始大规模进入国内市场。2018年熟料进口量开始大幅度增加1180万吨,今年进口量更进一步扩大,加上产能利用率的提升,今年水泥产量开始小幅提升。

3.1 全年水泥产量止跌回升,南多北少

2018年全国水泥产量21.8亿吨,同比下滑6.6%,连续两年下滑。2019年1-10月份,全国水泥产量19亿吨,同比增加4.7%,11-12月北方区域冬季错峰生产,限产力度加强,全国水泥产量增速放缓,预计全年增加2-3%。

3.2产线运转率小幅提升,库存下滑

根据百年建筑网对全国548家水泥企业熟料线运转率调研数据显示,1-11月全国熟料线平均运转率67.1%,同比上升1.7%。其中四川、重庆等西南区域运转率有所提升。截至目前全国熟料库容比46.1%,同比下降3.5%。其中河南、山东、山西等地区,管控加多,限产时间加长,库存下降较为突出。

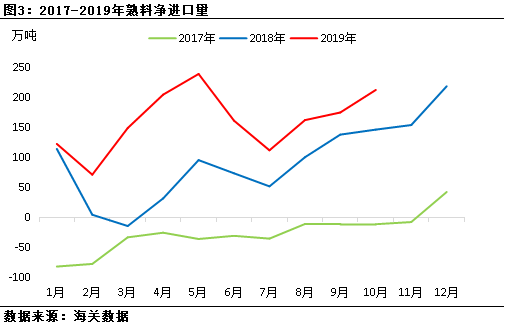

3.3熟料进口增加,出口减少

2017年熟料进口量87万吨,2018年进口量为1267万吨,大幅度增加。今年1-10月熟料进口量1651万吨,同比增加87%,也超过去年进口总量。

2017年熟料出口量为410万吨,2018年熟料出口150万吨,同比减少63%。今年1-10月熟料出口37万吨,同比减少73%。今年1-10月熟料净进口量1614万吨,同比增长117%。造成熟料进口量大幅增加的原因主要有:东南亚地区尤其是越南国内熟料产能过剩,加大出口成为他们解决产能过剩的首选途径。另外沿海地区需求相对旺盛,熟料供应会出现紧张局面,加上国内熟料价格较高,国外熟料进入增多。

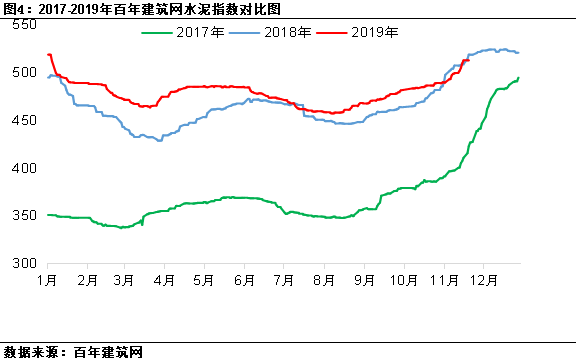

3.4 全国水泥行情实现“高位起步、窄幅调整”,预计全年价格水平与去年持平

2018年百年建筑网全国水泥均价为434.2元/吨,较2017年354.3元/吨上涨22.6%;截至2019年11月30日,全国水泥均价为443.5元/吨,较2018年同期上涨2.9%,连续两年保持涨势,但涨幅明显收窄。截至11月30日百年建筑网水泥指数为514.93,同比下降1.27%,今年第四季水泥指数虽保持涨势,但上行动力较去年走弱。

2019年全国水泥价格起步较高,在2018年全国水泥价格行情持续推动下,水泥均价达到近几年最高水平。从采购需求单位的角度来看,短期内采购成本增加较快,造价预算超标,市场承受能力减弱。而从宏观背景来看,全国固定资产投资、新开工面积和土地成交额等指标都呈现增速疲软等状态,对水泥价格行情持续上涨的支撑不够。

3.5 南北价差均值增大,年度价差收窄

今年1-11月南北方价差平均值为49.6元/吨,同比增加6.5元/吨,最高价差为74.8元/吨,较去年同期收窄20%,虽然两者价差均值在拉大,但价差幅度有所收窄。南方市场需求相对旺盛,水泥供应时有紧张情况发生。北方城市受管控、天气条件的影响需求相对较弱,使得两者价差均值有所加大。但随着北方市场落实冬季错峰生产力度加强,产能发挥得到控制,传统的东北及西北市场水泥竞争环境有所改善,价格波动趋于稳定。也随着“北材南运”量的增加,如辽宁等东部沿海市场,水泥企业通过水路发运水泥南下,从而消化自身过剩产能,以缓解南方沿海市场水泥旺季供应紧张的局面。水泥流向半径的扩大为全国范围内的价差幅度收窄奠定了一定的条件。

四、2020年水泥行业展望

展望2020年,随着建筑行业不断进入高质量发展阶段,也将推动建筑材料行业同步良性发展。三大主材之一的水泥行业产能结构优化继续推进,国内大型水泥产线占比稳步增长,同时新增和淘汰产能总量不相对称,过剩产能淘汰任重道远。行业利润保持上涨的同时,涨幅或将收窄,喜忧参半。

4.1需求小幅上涨,增幅放缓。随着经济下行压力加大,我国宏观经济调控的重点逐渐由“去杠杆”向“稳增长”转变,政策开始频繁释放宽松信号,基建“补短板”成为“稳增长”重点。2020年固定资产增速或将持续放缓。投资方为回笼资金或将加快项目开工,所以2020年新开工面积增速仍保持上升趋势运行,基建项目投资增速稳中有升。综合来看,2020年水泥需求量有望突破2019年,增加2-3%。

4.2产能置换提速,新增投入放缓。近些年国家对新增产线的要求更为严格,未来几年产能置换仍将作为主流,除西南、华南部分地区产能增加趋势仍在,多数区域产能趋于平稳,西北、东北部分落后产能加速淘汰和置换。今年新增产能3400万吨,淘汰产能1800万吨,净增加1600万吨产能,明年全国熟料总产能增速总体放缓,预计在1000万吨左右。

4.3 水泥熟料进口已成常态,总量稳步增长。今年1-10月国内进口熟料增长87%,水泥进口量增加163%,东南亚国家产能过剩情况未有缓解,国内外水泥熟料价差较大、国内部分区域熟料供应季节性紧张情况依旧存在,2020年熟料进口量仍会呈上升趋势,预计在2500万吨以内。

4.4 产能利用率提升,水泥总产量维持增长。随着新增产能投产,大型产线占比提高,产能利用率提升,水泥熟料进口量增加,明年水泥产量也将呈小幅上行趋势,预计全年增加2%左右,达到23亿吨上下。

4.5 全国水泥价格水平趋于稳定,行业利润小幅增长。今年春节较往年提前,12月中旬以后全国水泥均价下行趋势或将加速,预计2019 年全国水泥均价在440元/吨左右,较2018年同期上涨1%-2%。从2019年前三季度水泥利润分析,再加上四季度水泥销售旺季利润支撑,预计2019年水泥行业利润或将超过2000亿元。随着全国水泥行情逐步趋于平缓,行业竞争格局日渐稳定,预计2020年全国水泥行业利润以小幅增长为主,涨幅收窄。

(如需完整版年报,请致电:021-26094514)

资讯编辑:曹志华 021-26093977 资讯监督:汤浛溟 021-26093670 资讯投诉:陈杰 021-26093100免责声明:Mysteel力求使用的信息准确、信息所述内容及观点的客观公正,但并不保证其是否需要进行必要变更。Mysteel提供的信息仅供客户决策参考,并不构成对客户决策的直接建议,客户不应以此取代自己的独立判断,客户做出的任何决策与Mysteel无关。本报告版权归Mysteel所有,为非公开资料,仅供Mysteel客户自身使用;本文为Mysteel编辑,如需使用,请联系021-26093490申请授权,未经Mysteel书面授权,任何人不得以任何形式传播、发布、复制本报告。Mysteel保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。